Cómo corregir el formulario "Quarterly Contribution Return and Report of Wages" (DE 9) o "Quarterly Contribution Return and Report of Wages (Continuation)" (DE 9C)

Todos los empleadores deben presentar sus declaraciones de impuestos al empleo, reportes de salarios y depósitos de impuestos sobre la nómina de manera electrónica al Departamento del Desarrollo del Empleo. Puede utilizar e-Services for Business para cumplir con el mandato de e-file and e-pay. Para obtener más información y conocer los métodos aprobados de presentación y pagos electrónicos, visite Mandato de e-file and e-pay para empleadores.

La mayoría de los empleadores, incluidos los empleadores domésticos trimestrales, deben presentar el DE 9 o DE 9C. Estos reportes se pueden corregir presentando la solicitud de ajuste correspondiente a través de e-Services for Business (solamente en inglés) incluso si se presentó el DE 9 y/o el DE 9C mediante un formulario impreso.

Consulte los siguientes tutoriales/guía sobre cómo registrarse y presentar declaraciones, reportes y pagos, además de cómo presentar ajustes en e-Services for Business:

Ajustes en e-Services for Business

Si presenta ajustes al DE 9 o DE 9C que presentó anteriormente por medio de e-Services for Business, use la información de la siguiente tabla para determinar cuál declaración o reporte necesita corregirse para cada tipo de ajuste. Consulte la sección que aparece después de la tabla sobre Cómo hacer un ajuste a un DE 9 que se presentó previamente en e-Services for Business y/o Cómo hacer un ajuste a un DE 9C que se presentó previamente en e-Services for Business para obtener información paso a paso sobre cómo hacer ajustes a una declaración de impuestos y/o reporte de salarios.

| Tipo de ajuste | Cómo realizar un ajuste |

|---|---|

| Se reportó información incorrecta del UI, ETT, SDI y/o PIT en el DE 9 que presentó anteriormente. |

|

|

No se reportó un empleado(s) en el DE 9 y el DE 9C que presentó anteriormente. |

Agregar un empleado requiere una entrada para cada empleado en el paso Wage Information del reporte de salarios como se indica a continuación: Ingrese el número de Seguro Social (SSN, por sus siglas en inglés) del empleado no reportado, el nombre, la inicial del segundo nombre (M.I.), apellido, el total de salarios sujetos a impuestos (Subject Wages), los salarios PIT (PIT wages), el PIT retenido (PIT withheld) y seleccione el código del plan salarial. |

| Empleado(s) reportado(s) por error en el DE 9 y el DE 9C que presentó anteriormente. |

Eliminar a un empleado que reportó anteriormente por error requiere una entrada para cada empleado en el paso Wage Information del reporte de salarios como se indica a continuación: Ingrese el número de Seguro Social (SSN) del empleado, el nombre, la inicial del segundo nombre, apellido, ingrese cero (0.00) en el total de salarios sujetos a impuestos, cero (0.00) en los salarios PIT, cero (0.00) en el PIT retenido y seleccione el código del plan salarial. Si el empleado fue reportado bajo más de un código de plan, ingrese una línea de salario para poner a cero las cantidades para cada código de plan de salario. |

| Se reportó información incorrecta de salarios y/o del PIT retenido en el DE 9C que presentó anteriormente. |

Corregir la información de salarios y/o del PIT retenido que reportó anteriormente requiere una entrada para cada empleado en el paso Wage information del reporte de salarios como se indica a continuación: Ingrese el SSN del empleado, el nombre, la inicial del segundo nombre, apellido, el total de salarios sujetos a impuestos, los salarios PIT, el PIT retenido y seleccione el código del plan salarial. |

| Reportó el número de Seguro Social (SSN) y/o el nombre de un empleado incorrectamente en el DE 9C que presentó anteriormente. |

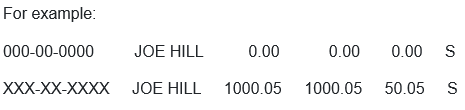

Corregir el SSN o el nombre requiere dos entradas por cada empleado en el paso Wage Information del reporte de salarios como se indica a continuación: Primera entrada: Ingrese el SSN incorrecto, el nombre del empleado, la inicial del segundo nombre, apellido, ingrese cero (0.00) en el total de salarios sujetos a impuestos, cero (0.00) en los salarios PIT, cero (0.00) en el PIT retenido y seleccione el código del plan salarial. Segunda entrada: Ingrese el SSN correcto, el nombre del empleado, la inicial del segundo nombre, el apellido, el total de salarios sujetos a impuestos, los salarios PIT, el PIT retenido y seleccione el salario. Por ejemplo:

|

| No se reportó el SSN del empleado(s) en el DE 9C que se presentó anteriormente. |

Agregar un SSN para un empleado que se reportó anteriormente sin SSN requiere dos entradas por cada empleado en el paso Wage Information del reporte de salarios como se indica a continuación: Primera entrada: Ingrese puros ceros (000-00-000) para el SSN, el nombre del empleado, inicial del segundo nombre, ingrese cero (0) en el total de salarios sujetos a impuestos, cero (0) en los salarios PIT, cero (0) en el PIT retenido y seleccione el código del plan salarial. Segunda entrada: Ingrese el SSN, el nombre del empleado, la inicial del segundo nombre, el apellido, el total de salarios sujetos a impuestos, los salarios PIT, el PIT retenido y seleccione el código del plan salarial. Por ejemplo:

|

| Se reportó el código(s) del plan salarial incorrecto en el DE 9C que se presentó anteriormente. | Consulte la hoja de información: Reporte de los códigos de planes salariales en los reportes y ajustes trimestrales de salarios (DE 231WPC/S) (PDF) para información sobre los códigos de planes salariales y qué correcciones de códigos de planes salariales no necesitan reportarse. |

Ingrese a e-Services for Business (solamente en inglés) y seleccione la cuenta del Impuesto al empleo apropiada:

- Seleccione Manage Periods and Returns.

- Seleccione el periodo a presentar (filing period) para el trimestre en el que la información se reportó incorrectamente.

- Seleccione File or Adjust a Return or Wage Report.

- Seleccione View or Adjust Return debajo de la columna Action a un lado de Tax Return.

- Seleccione Adjust Return.

- Si es necesario, actualice su respuesta a la pregunta, ¿Tiene información de nómina para reportar? (Do you have payroll to report) seleccionando Yes para sí o No.

- Si su respuesta es Yes, seleccione Next y luego ingrese la información correcta de los siguientes campos:

- Total Subject Wages Paid this Quarter (total de salarios sujetos a impuestos pagados este trimestre)

- UI Wages (salarios UI)

- SDI Wages (salarios SDI)

- SDI Tax Withheld (impuesto del SDI retenido)

- Personal Income Tax Withheld (impuesto sobre el ingreso personal retenido)

- Contributions and Withholdings Paid for the Quarter (contribuciones y retenciones pagados este trimestre)

- Seleccione Next.

- Si contestó No, seleccione Next.

- Si su respuesta es Yes, seleccione Next y luego ingrese la información correcta de los siguientes campos:

- Ingrese la razón del ajuste (Reason for Adjustment) y luego seleccione Next.

- Si no se solicitaron ajustes de crédito (disminución) del SDI y/o PIT, vaya al paso 9.

- Si solicitó un ajuste de crédito (disminución) al SDI y/o el PIT, revise y responda las preguntas relacionadas a los sobrepagos del SDI y el PIT en la pantalla Additional Information y luego seleccione Next.

- Complete la información en la sección Declaration y luego seleccione Submit.

- Seleccione OK para presentar la petición.

- Revise la información en la pantalla Confirmation, luego seleccione OK

- Si hay un adeudo, seleccione Make a Payment en la pantalla Confirmation o periodo.

- Seleccione Make a Payment by Period o Credit Card para pagar la cantidad de impuesto adicional más la multa y los intereses. La multa es el 15% de la parte que corresponde al pago tardío (la multa es del 10% para periodos previos al tercer trimestre del 2014).

Los ajustes a las declaraciones de impuestos se pueden guardar y completar después seleccionando Save Draft. Para ingresar a una declaración o reporte guardado vaya a Action Center.

Ingrese a e-Services for Business y seleccione la cuenta del Impuesto al empleo apropiada:

- Seleccione Manage Periods and Returns.

- Seleccione el periodo a presentar (filing period) para el trimestre en el que la información se reportó incorrectamente.

- Seleccione File or Adjust a Return or Wage Report.

- Seleccione View or Adjust Return debajo de la columna Action a un lado de Tax Return.

- Seleccione Adjust Return.

- Si es necesario, actualice su respuesta a la pregunta, ¿Tiene información de nómina para reportar? (Do you have payroll to report) seleccionando Yes para sí o No.

- Si contestó Yes, seleccione Next y luego vaya al paso 7.

- Si contestó No pero reportó salarios previamente, seleccione Clear All Fields y seleccione Confirm en el cuadro de confirmación, luego seleccione OK. Seleccione Next y luego vaya al paso 10.

- Seleccione Yes o No para indicar si le gustaría importar un archivo csv.

- Si contestó Yes, seleccione Upload CSV File para importar un archivo. Seleccione Next cuando se haya descargado exitosamente el archivo y verifique que los detalles de los salarios se hayan ingresados correctamente. Seleccione Next cuando se hayan verificado todas las entradas de las líneas de salarios.

- Si contestó No, seleccione Next y reporte solo las líneas de salarios que se están corrigiendo en la tabla de detalles de salarios. Seleccione Next cuando se hayan ingresado todas las líneas de salarios. Consulte las instrucciones csv en e-Services for Business para obtener información sobre cómo crear el archivo CSV.

- Ingrese el número corregido de empleados (Number of Employees) para el primer, segundo y tercer mes del trimestre, si corresponde.

- Complete los totales de los salarios modificados (Amended Wage Totals). Reporte los totales generales corregidos para todos los empleados, no solo los empleados modificados.

- Ingrese el motivo del ajuste (Reason for Adjustment), luego seleccione Next.

- Complete la declaración (Declaration), luego seleccione Submit.

- Seleccione OK para presentar la petición.

- Revise la información en la pantalla Confirmation, luego seleccione OK.

Los ajustes a las declaraciones de impuestos se pueden guardar y completar después seleccionando Save Draft. Para ingresar a una declaración o reporte guardado vaya a Action Center.

Presentación de ajustes en formularios impresos para ajustes

Si presenta un ajuste a un DE 9 o DE 9C previamente presentados de manera impresa, complete el formulario Quarterly Contribution and Wage Adjustment Form (DE 9ADJ) (solamente en inglés). La siguiente tabla contiene las instrucciones para completar el DE 9ADJ impreso. Para información adicional, consulte las instrucciones en el formulario Completing the Quarterly Contribution and Wage Adjustment Form (DE 9ADJ-I) (PDF) (solamente en inglés). Si tiene preguntas, comuníquese con el Centro de Asistencia al Contribuyente al 1-888-745-3886.

| Tipo de ajuste | Cómo hacer un ajuste |

|---|---|

| Reportó información incorrecta de UI, ETT, SDI y/o PIT en el DE 9. |

|

| No reportó un empleado(s) en el DE 9 y DE 9C que presentó anteriormente. |

|

| Empleado(s) reportado(s) por error en el DE 9 y el DE 9C que presentó anteriormente. |

|

| Reportó incorrectamente la información de los salarios y/o el PIT retenido en el formulario DE 9C que presentó anteriormente. |

|

| Reportó el número de Seguro Social (SSN) incorrecto y/o el nombre en el DE 9C que presentó anteriormente. |

|

| No se reportó el SSN del empleado(s) en el DE 9C que se presentó anteriormente. |

|

| Se reportó el código(s) del plan salarial incorrecto en el DE 9C. |

|

e-Services for Business

Utilice e-Services for Business para administrar en línea su cuenta de impuestos sobre la nómina de empleador.

Manténganse al día

- Consulte Presentación de documentación requerida y fechas de vencimiento

- Consulte Seminarios sobre impuestos de nómina

- Visite la página Noticias y actualizaciones para los empleadores de California

- Reciba anuncios por correo electrónico del EDD

- Obtenga formularios y publicaciones de los impuestos sobre la nómina

Comuníquese con nosotros

Si tiene preguntas, comuníquese con las oficinas de impuestos sobre la nómina. También puede comunicarse con el Centro de Asistencia al Contribuyente al 1-888-745-3886 o visitar la Oficina de Impuestos sobre el Empleo local.

Otros recursos

- Cómo corregir reportes, declaraciones o depósitos ya presentados

- Guía para el empleador de California (DE 44) (PDF) (en inglés)

- Hoja de información – Impuestos sobre la nómina (DE 8714E) (PDF) (en inglés)

- Preguntas frecuentes

- Determine qué salarios son imponibles y calcule el monto de impuestos que adeuda

- Household Employer's Guide (DE 8829) (PDF) (en inglés)